Explorateur des rapports pays par pays publiques

The Effect of Profit Shifting on the Corporate Tax Base

Résumé

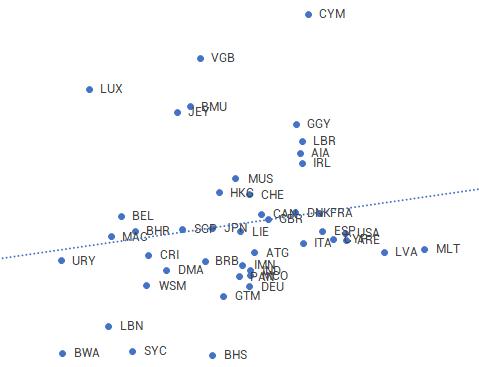

Clausing analyse l’écart entre la localisation des bénéfices comptabilisés des multinationales et leur activité économique réelle sur la base de données d’enquête agrégées sur les multinationales ayant leur siège aux États-Unis. Elle constate que sept paradis fiscaux dont le taux d’imposition effectif (ETR) est inférieur à 5 % attirent 50 % des revenus étrangers des multinationales américaines, alors qu’ils ne représentent que 5 % de l’emploi étranger. Elle constate que le revenu brut et les bénéfices sont négativement liés au TFE des entreprises, alors que les indicateurs d’activité réelle (emploi et PPE) ne le sont pas.

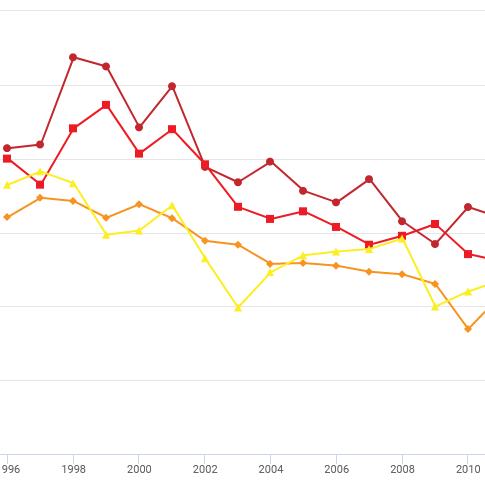

L’auteur suggère qu’en l’absence de transfert de bénéfices, la localisation des bénéfices des multinationales devrait être expliquée par des variables macroéconomiques telles que le PIB par habitant ou les facteurs de production comme l’utilisation du capital et de la main-d’œuvre. Toutefois, à l’aide d’analyses de régression, elle constate que les bénéfices des multinationales sont sensibles aux différences de taux d’imposition effectifs entre les pays ou aux variations des taux d’imposition effectifs dans le temps, ce qui peut être interprété comme une preuve de transfert de bénéfices. Sur la base de ces résultats de régression, elle estime que le transfert de bénéfices par les EMN américaines et étrangères a coûté au gouvernement américain entre 77 et 111 milliards USD de recettes fiscales sur les sociétés en 2012, et que ces pertes ont très fortement augmenté depuis le début des années 2000.

Clausing propose une simple extension des calculs basés aux États-Unis à d’autres pays et estime que les multinationales des grands pays à forte fiscalité ont transféré 1 076 milliards USD de bénéfices vers des juridictions à faible fiscalité en 2012. En moyenne, ces pays auraient perdu 20 % de leurs recettes totales d’impôt sur les sociétés du fait de ces pratiques.

Principaux résultats

- Sept paradis fiscaux dont l’ETR est inférieur à 5 % attirent 50 % du revenu étranger total des multinationales américaines, mais seulement 5 % de leur emploi à l’étranger.

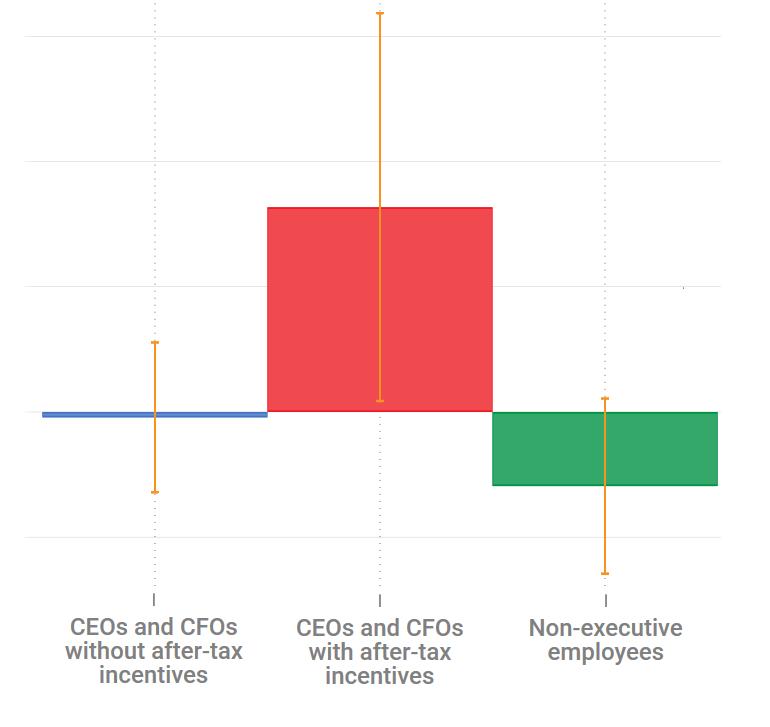

- Les indicateurs d’activité réelle tels que l’emploi et les actifs corporels ne présentent pas de relation statistiquement significative avec l’ETR local.

- Clausing estime que le transfert de bénéfices par les multinationales américaines et étrangères coûte aux États-Unis entre 77 et 111 milliards USD, soit 45 % des recettes fédérales de l’impôt sur les sociétés en 2012.

- Une extension des résultats à d’autres pays suggérerait que les pertes de recettes dues au transfert de bénéfices s’élèvent à 279 milliards USD ou 20 % des recettes de l’impôt sur les sociétés dans les grands pays à forte imposition.

Implications politiques

- Clausing suggère une consolidation mondiale pour réduire les incitations des entreprises multinationales au transfert de bénéfices. Dans le cadre de la consolidation mondiale, une multinationale déclarerait son revenu global comme un tout, en additionnant les bénéfices et les pertes enregistrés par la société mère ainsi que par ses filiales étrangères. Cette base fiscale consolidée serait ensuite imposée, et un crédit pourrait être accordé sur les impôts étrangers.

- Répartition selon une formule : Clausing plaide pour une répartition formelle du revenu mondial résultant, qui serait distribué aux différents pays sur la base d’indicateurs d’activité économique réelle, tels que les ventes, les actifs et la masse salariale.

Données

Pour l’essentiel de son analyse, Clausing s’appuie sur des données agrégées provenant d’enquêtes annuelles menées par le Bureau of Economic Analysis (BEA) auprès des multinationales ayant leur siège aux États-Unis. La plupart des estimations sont basées sur les données de 2012 mais l’ensemble de l’échantillon étudié couvre la période 1983-2012.

Les bénéfices bruts des filiales étrangères des EMN américaines sont recalculés en additionnant le revenu net et les paiements de l’impôt sur le revenu étranger. Remarquant que ces séries de revenus nets ont parfois été remises en question pour des problèmes potentiels de double comptage en raison de l’inclusion des revenus des investissements en actions, l’auteur propose l’utilisation de séries de revenus d’investissements directs comme alternative. Bien que moins problématiques du point de vue des revenus des investissements en actions, ces données sont également incomplètes et Clausing utilise donc les deux sources tout au long de son étude.

Méthodologie

Après une brève analyse descriptive des données, l’auteur estime plusieurs modèles de régression au niveau national, en se basant alternativement sur les séries de revenus nets et de revenus d’investissements directs du BEA. Les estimations du transfert de bénéfices sont basées sur la semi-élasticité des bénéfices par rapport aux taux d’imposition effectifs. Les modèles varient en fonction de l’inclusion d’effets fixes spécifiques au pays et de l’ensemble des variables de contrôle retenues.

Aller à l’article original

L’article peut être téléchargé sur le site du National Tax Journal.

Ceci pourrait également vous intéresser

Hide-seek-hide? The effects of financial secrecy on cross-border financial assets

Tax deficits and the income shifting of U.S. multinationals

Profit shifting, employee pay, and inequalities: evidence from US-listed companies