Explorateur des rapports pays par pays publiques

The Cadbury Schweppes judgment and its implications on profit shifting activities within Europe

Résumé

Pour empêcher leurs entreprises multinationales (EMN) d’origine de déplacer leurs bénéfices vers des juridictions à faible imposition, de nombreux pays de siège ont introduit des règles relatives aux sociétés étrangères contrôlées (SEC). Basées sur des conditions variables, ces règles imposent généralement que les bénéfices faiblement taxés des filiales étrangères des EMN concernées soient imposés au taux d’imposition du pays de la société mère. Alors que des recherches antérieures ont souligné l’efficacité de ces règles pour freiner le transfert de revenus, en 2006, la Cour de justice des Communautés européennes (CJCE) a décidé, dans l’arrêt Cadbury-Schweppes, que les règles CFC enfreignaient le principe européen de liberté d’établissement. Leur applicabilité a été limitée aux dispositifs entièrement artificiels, c’est-à-dire aux boîtes aux lettres pures. Dans cet article, Schenkelberg se demande si cet affaiblissement des règles CFC a facilité le transfert de bénéfices pour les multinationales européennes.

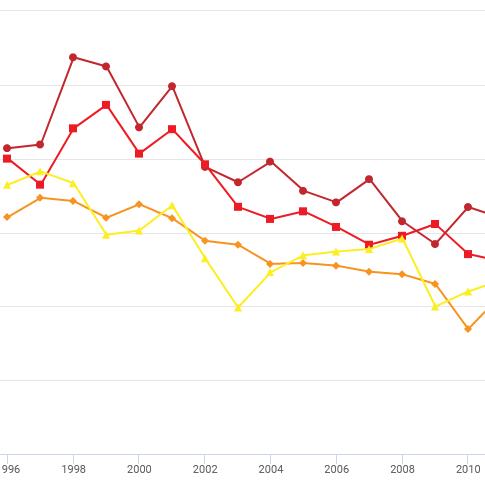

Schenkelberg évalue l’impact du jugement sur les filiales des multinationales dans les pays à faible imposition en comparant l’évolution des bénéfices déclarés pour les filiales détenues par des multinationales européennes et celles détenues par des multinationales américaines. Ces dernières sont choisies comme groupe de contrôle car elles ne sont pas soumises aux règles européennes sur les CFC et l’arrêt ne devrait donc pas les affecter. Elle constate qu’à la suite de l’arrêt Cadbury-Schweppes, les filiales européennes situées dans des juridictions à faible taux d’imposition ont augmenté leurs bénéfices avant impôt d’environ 10 %, par rapport au groupe de contrôle. Les bénéfices avant impôt des filiales concernées augmentent encore plus fortement lorsque la filiale est située dans un pays à très faible taux d’imposition, lorsque la filiale est détenue par un pays dont le taux d’imposition est supérieur à 25 % ou lorsque l’entreprise multinationale reçoit des revenus mobiles tels que des intérêts, des licences et des redevances. Ses résultats suggèrent en outre que 85% de l’augmentation des activités de transfert de bénéfices sont liés aux prix de transfert et moins de 15% sont liés au transfert de dettes.

Résultats clés

- L’arrêt Cadbury-Schweppes a affaibli l’efficacité des réglementations européennes sur les CFC.

- Dans le sillage de l’arrêt Cadbury-Schweppes, les bénéfices avant impôt des filiales d’entreprises multinationales concernées par les règles sur les CFC dans les juridictions à faible fiscalité ont augmenté de 10 % par rapport à ceux des filiales américaines.

- L’effet était d’autant plus fort que le taux légal d’imposition des sociétés du pays de la filiale était faible et que le taux d’imposition du pays du siège de la multinationale était élevé.

- Les entreprises multinationales ayant des revenus mobiles, tels que des intérêts, des licences ou des redevances, ont réagi plus fortement au jugement.

- En moyenne, plus de 85% de l’augmentation des activités de transfert de bénéfices sont liées aux prix de transfert et moins de 15% sont liées au transfert de dettes.

Implications politiques

Selon l’auteur, l’augmentation observée des transferts de bénéfices après l’arrêt Cadbury-Schweppes montre l’efficacité antérieure de la CFC dans la lutte contre l’évasion fiscale des entreprises.

Données

Schenkelberg s’appuie sur des données de panel sur les filiales des multinationales européennes tirées de la base de données Amadeus du Bureau Van Dijk, qui fournit des données sur les comptes financiers non consolidés et des informations sur les structures de propriété des entreprises considérées. L’échantillon résultant rassemble 15250 filiales détenues par des Européens et 3616 filiales détenues par des Américains.

Ces données sont complétées par les résumés mondiaux de l’impôt sur les sociétés de PwC, KPMG et EY et par des variables de contrôle macroéconomiques provenant de diverses bases de données de la Banque mondiale.

Méthodologie

L’étude comprend une analyse descriptive et une analyse de différence dans les différences pour estimer l’impact du jugement Cadbury-Schweppes sur les bénéfices avant impôts ou EBT. Cette analyse est accompagnée de plusieurs vérifications de robustesse, notamment un modèle d’échantillon apparié reposant sur un score de propension ou un appariement par noyau.

Pour analyser les canaux de transfert de bénéfices utilisés par les multinationales, Schenkelberg compare l’effet du jugement sur les bénéfices avant intérêts et impôts (EBIT) et sur les bénéfices avant impôts (EBT, qui comprend les paiements d’intérêts) des filiales des multinationales concernées. L’impact de l’arrêt semble être plus important sur l’EBT. L’auteur conclut que la plupart des transferts de bénéfices accrus sont liés aux prix de transfert car, contrairement à l’EBIT, l’EBT tient compte des transferts de bénéfices liés aux prix de transfert et aux dettes.

Aller à l’article original

La version publiée de l’article original peut être consultée sur le site de l’International Tax and Public Finance Review.

Une version du document de travail de 2015 peut être téléchargée sur le site du Social Science Research Network. [pdf]

Ceci pourrait également vous intéresser

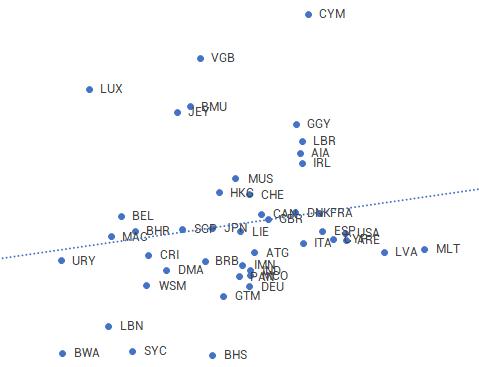

Hide-seek-hide? The effects of financial secrecy on cross-border financial assets

Tax deficits and the income shifting of U.S. multinationals

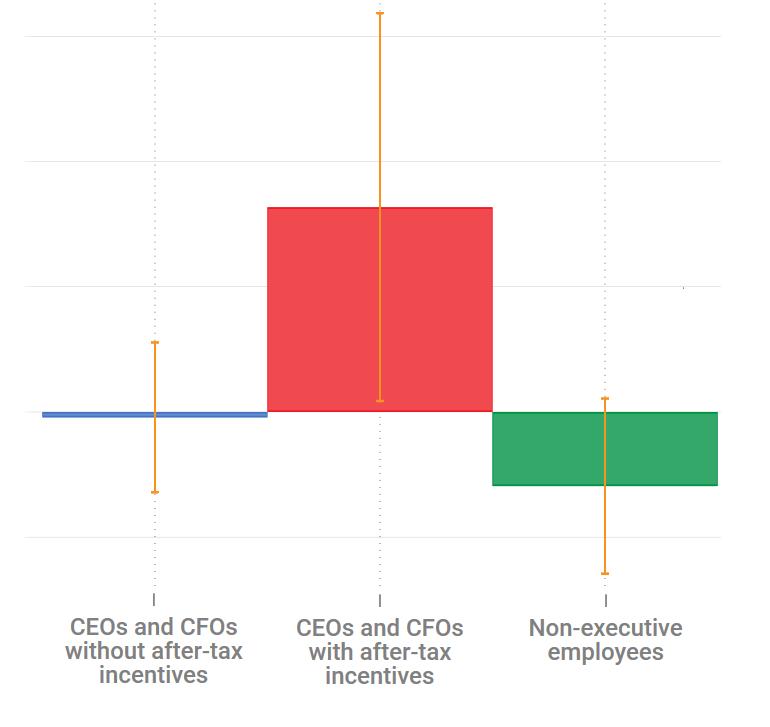

Profit shifting, employee pay, and inequalities: evidence from US-listed companies