Explorateur des rapports pays par pays publiques

Tax Avoidance through Advance Tax Rulings: Evidence from the LuxLeaks Firms

Résumé

En 2014, le Consortium international des journalistes d’investigation a publié les documents fiscaux de plus de 340 entreprises multinationales (EMN). Les “LuxLeaks” comprenaient principalement des décisions fiscales anticipées (ATR) émises et signées par les autorités fiscales luxembourgeoises entre 2002 et 2010. Les ATR peuvent être demandées par un contribuable afin de clarifier des dispositions fiscales spécifiques. L’interprétation des lois fiscales alors fournie par l’autorité est contraignante et sert généralement à fournir au contribuable une certitude fiscale. Cependant, les ATR révélées par les LuxLeaks étaient associées à des structures fiscales complexes qui, dans de nombreux cas, conduisaient à des paiements d’impôts quasi nuls au Luxembourg. Dans cette étude, Huesecken et Overesch évaluent dans quelle mesure les ATR luxembourgeoises ont facilité l’évasion fiscale des entreprises multinationales concernées.

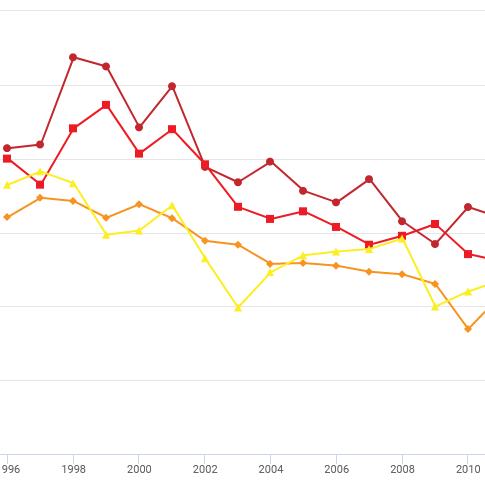

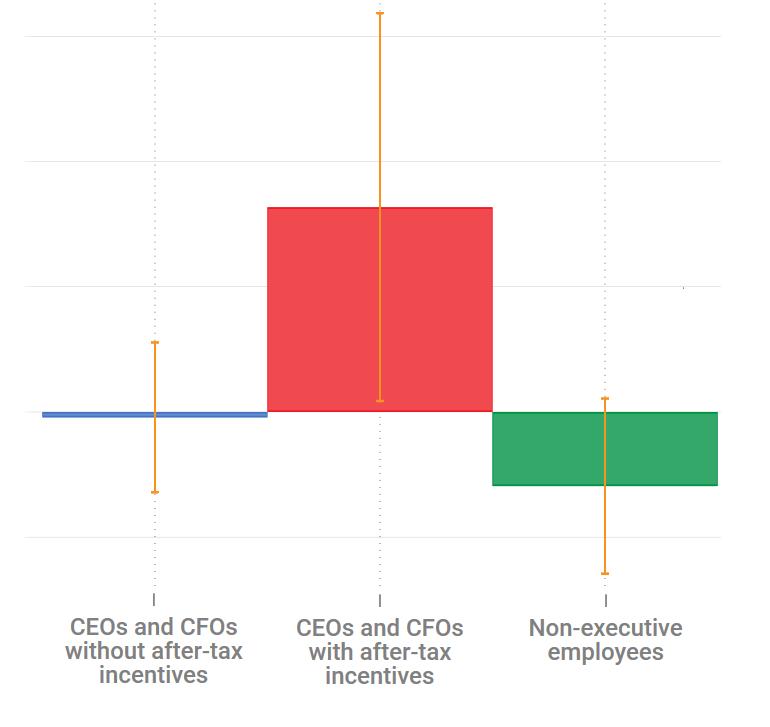

Sur la base des données des comptes financiers consolidés, ils étudient l’évolution du taux d’imposition effectif (TIE) de 136 multinationales qui ont bénéficié d’un ATR émis par les autorités fiscales luxembourgeoises. Les résultats suggèrent que le taux d’imposition effectif des entreprises multinationales impliquées dans les LuxLeaks a diminué de 4 points de pourcentage après l’entrée en vigueur de l’ATR par rapport à un groupe de contrôle d’entreprises multinationales qui n’étaient pas impliquées dans les révélations de l’ICIJ. Étant donné que les entreprises multinationales les plus agressives pourraient avoir choisi elles-mêmes de conclure un ATR avec les autorités fiscales luxembourgeoises, ce qui pourrait brouiller l’identification de l’effet de l’ATR, les auteurs associent les entreprises impliquées dans les LuxLeaks à des entreprises multinationales comparables non affectées sur la base de plusieurs critères. Ceux-ci comprennent la taille de l’entreprise, le rendement des actifs (ROA), l’intensité du capital, l’effet de levier, les dépenses de R&D et la nature mobile des revenus. Les résultats basés sur l’échantillon apparié de 70 entreprises soumises à la réglementation et 303 homologues de contrôle confirment un effet négatif de la signature de l’ETR d’environ 3,4 points de pourcentage. Les auteurs concluent que les RTA ont été utilisées comme abris fiscaux pour faciliter la planification fiscale agressive.

Principaux résultats

- Huesecken et Overesch documentent l’utilisation des décisions anticipées en matière d’impôt (ATR) comme méthode de planification agressive de l’impôt sur les sociétés par les multinationales.

- Entre 2009 et 2011, période au cours de laquelle la plupart des ATR luxembourgeois sont entrés en vigueur, les taux d’imposition effectifs moyens des multinationales concernées ont diminué de manière significative.

- Les entreprises multinationales bénéficiant d’un ATR ont réduit leur taux d’imposition effectif à l’échelle du groupe de 3 à 4 points de pourcentage par rapport aux entreprises multinationales non concernées.

- Les auteurs constatent que les ATR sont les plus efficaces pour réduire les taux d’imposition effectifs des entreprises multinationales au cours de l’année qui suit l’émission et la signature des documents. Cependant, pour les entreprises qui ont demandé plus d’un ATR, chaque année où une décision a été signée, elle affiche un effet négatif et hautement significatif.

Données

Dans cette étude, Huesecken et Overesch se basent sur les documents “LuxLeaks” publiés par le Consortium international des journalistes d’investigation (ICIJ). Ceux-ci mentionnent 345 entreprises bénéficiant de la RTA et dont les parents ultimes ont été identifiés manuellement.

Les comptes financiers consolidés des entreprises multinationales impliquées dans les LuxLeaks ont été tirés des bases de données Compustat et Compustat Global. Sur une période d’échantillonnage de 16 ans autour de la signature des ATR par les autorités fiscales luxembourgeoises, l’ensemble de données qui en résulte couvre 136 entreprises bénéficiant de l’ATR et 5 683 entreprises multinationales ne bénéficiant pas de l’ATR, qui servent de groupe de contrôle.

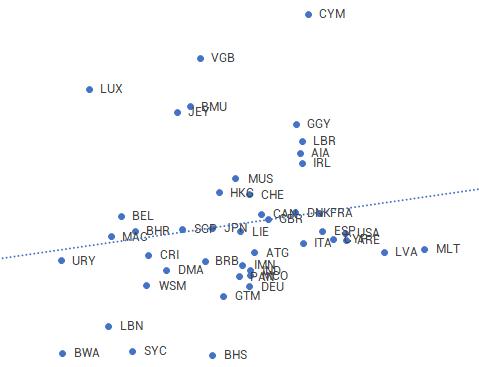

Les entreprises multinationales ” ruling ” identifiées par les auteurs proviennent principalement des Etats-Unis (34,6%), de la Grande-Bretagne (16,2%) et de l’Allemagne (6,6%). Le secteur financier est le plus représenté, avec 33,8% des multinationales concernées.

Méthodologie

Les auteurs effectuent une analyse descriptive et une estimation de différence de différence avec les entreprises multinationales impliquées dans les LuxLeaks comme groupe de traitement et les entreprises multinationales non impliquées comme groupe de contrôle. Pour corriger un éventuel biais d’auto-sélection, ils utilisent un appariement par score de propension pour jumeler les entreprises multinationales traitées avec des entreprises multinationales comparables non affectées.

Accéder à l’article original

L’article original peut être téléchargé sur le site du Social Science Research Network (SSRN).

Ceci pourrait également vous intéresser

Hide-seek-hide? The effects of financial secrecy on cross-border financial assets

Tax deficits and the income shifting of U.S. multinationals

Profit shifting, employee pay, and inequalities: evidence from US-listed companies